Was ist die E-Rechnung und für wen ist sie Pflicht?

Was ist eine E-Rechnung?

Eine Rechnung ist laut § 2 E-Rechnungsverordnung (ERechV) und Wachstumschancengesetz eine elektronische Rechnung, wenn sie

- in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen werden kann,

- die elektronische Verarbeitung ermöglicht und

- den Anforderungen der EU-Norm EN 16931 entspricht.

Eine E-Rechnung besteht dabei aus einer maschinenlesbaren Datei, die bestimmte Pflichtangaben, wie Rechnungsnummer, Rechnungsdatum und Steuerinformationen enthält. Schaut man sich eine solche elektronische Rechnung an, enthält sie oft viele kryptische Zeichen, die für den Laien erst einmal nicht verständlich sind. Es handelt sich hierbei nämlich um XML-Dateien. Durch die strukturierte Darstellung kann sie aber von entsprechenden Programmen einfach verarbeitet werden. Ein standardisiertes Datenformat (wie es die EN-Norm EN 16931 vorgibt) legt dabei fest, welche Rechnungsdaten bzw. -angaben konkret wo stehen.

Einfach gesagt, ist die XML-Rechnung einfach eine Rechnung ohne Design.

Auf diese Weise kann der gesamte Rechnungsprozess sowohl beim Leistungserbringer als auch beim Leistungsempfänger digital und automatisiert ablaufen und es gibt keine Medienbrüche mehr.

Unterschiede zwischen PDF-, Papier- und E-Rechnungen

Da du nun weißt, was eine E-Rechnung ausmacht, lohnt sich ein kurzer Blick auf die Unterschiede zur klassischen Papier- bzw. PDF-Rechnung. Schauen wir uns einmal an, wie sich diese Formate in den Bereichen Erstellung, Übermittlung, Verarbeitung und Archivierung unterscheiden, um die Vor- und Nachteile besser zu verstehen.

Gut zu wissen: Eine E-Rechnung enthält alle notwendigen Informationen einer herkömmlichen Papierrechnung – nur eben in digitaler Form. Seit 2011 sind elektronische Rechnungen ihrem Gegenstück aus Papier übrigens gleichgestellt, auch beim Vorsteuerabzug.

Schauen wir uns nun genauer an, was es bedeutet E-Rechnungen zu erstellen und zu empfangen. Starten wir mit dem Schreiben. Falls du es eilig hast, kannst du auch direkt zum Empfang von E-Rechnungen springen.

Wer muss E-Rechnungen erstellen?

Ob du E-Rechnungen erstellen musst, hängt davon ab, wer deine Kunden und Dienstleister bzw. Lieferanten sind.

Elektronische Rechnungen an Behörden und Bundesverwaltung

Seit dem 27. November 2020 müssen Unternehmen, die Rechnungen an Bundesbehörden stellen, das digital tun – zum Beispiel im XRechnungs-Standard. Die Übermittlung läuft dabei über das Zentrale Rechnungseingangsportal (ZRE), das eigens dafür eingerichtet wurde. Wichtig: Das ZRE hilft nicht beim Erstellen der Rechnung, sondern ist nur der digitale Briefkasten für die Behörden. Diese Regelung ist Teil des Onlinezugangsgesetzes (OZG), das Verwaltungsprozesse digitaler und einfacher machen soll. Der Fokus liegt darauf, Papierkram zu reduzieren, Bearbeitungszeiten zu verkürzen und Transparenz zu schaffen.

Rechnungen im B2B-Bereich

Am 22. März 2024 wurde mit dem Wachstumschancengesetz die E-Rechnungspflicht für den B2B-Bereich beschlossen. Das heißt konkret: Seit dem 01.01.2025 müssen Selbstständige und Unternehmer elektronische Rechnungen erstellen und auch empfangen können. Was erst einmal nach einer riesigen Änderung klingt, ist eigentlich halb so wild. Denn eigentlich wurde nun nur ein festes Format für Rechnungen festgelegt. Vorher konntest du ja ziemlich frei entscheiden, wie du deine Rechnungen aufbaust und gestaltest. Das hat allerdings auch dazu geführt, dass jede Rechnungsbearbeitung sehr viel manuelle Arbeit bedeutet hat. Das ist mit dem maschinenlesbaren XML-Format nun vorbei.

Die E-Rechnungspflicht 2025

Du siehst: Seit Januar 2025 ist fast jeder Selbstständige und Unternehmer von der E-Rechnung betroffen. Schauen wir uns diese also einmal genauer im Detail an.

Starten wir mal mit der Frage, warum es die Pflicht überhaupt gibt: Abgesehen, dass die Digitalisierung immer ein guter Schritt ist, gibt es auch in der EU Bestrebungen, die Abwicklung von grenzüberschreitenden Steuern zu vereinfachen bzw. zu standardisieren. Dafür wird 2030 im Rahmen der ViDA-Initiative (VAT in the digital age) ein zentrales Meldesystem eingeführt, in dem zukünftig alle Umsätze in Echtzeit gemeldet werden. So etwas wie die Zusammenfassende Meldung dürfte dann wegfallen.

Die Basis für dieses System sind elektronische Rechnungen.

Ab wann muss ich E-Rechnungen schreiben und empfangen?

Der Wechsel auf E-Rechnungen kann natürlich nicht von heute auf morgen stattfinden. Daher gibt es Übergangsregelungen, sodass du Schritt für Schritt umstellen kannst.

Seit 01.01.2025:

- Du musst in der Lage sein, E-Rechnungen von deinen Dienstleistern und / oder Lieferanten empfangen zu können. Dafür reicht aber erst einmal ein E-Mail Postfach aus.

- Zwar kein neues Gesetz, aber trotzdem wichtig: Du musst deine empfangenen E-Rechnungen GoBD-konform archivieren können. Dazu kommen wir gleich noch.

Nachdem du dich auf den Empfang eingestellt hast, kannst du erst einmal durchatmen, denn du kannst weiter Papierrechnungen oder PDF-Rechnungen (mit Zustimmung des Empfängers) schreiben. Das nächste Pflichtdatum kommt erst 2027.

Ab 01.01.2027

- Du musst E-Rechnungen erstellen können, wenn dein Umsatz 2026 über 800.000 Euro lag.

- Hast du weniger Umsatz gemacht, kannst du weiterhin PDF- oder Papierrechnungen nutzen.

Ab 01.01.2028

- Du musst unabhängig von deinem Umsatz E-Rechnungen schreiben können.

Unser Experte und Steuerberater sagt dazu:

„Ich muss in der Lage sein E-Rechnungen zu empfangen. Und das ab Tag 1. Es macht also Sinn, direkt komplett umzusteigen.“

- Daniel Kiriakou, Steuerberater

Das klingt jetzt erstmal nach ganz schön viel? Wir haben dir alle Daten noch einmal in einer Übersicht zusammengestellt:

Welche Ausnahmen gibt es bei der E-Rechnungspflicht?

Es gibt nur ein paar wenige Fälle, die von der E-Rechnungspflicht ausgenommen sind:

- Kleinbetragsrechnungen bis zu einem Betrag von 250 Euro

- Fahrausweise wie Bahntickets

- Rechnungen über Leistungen, die nach Paragraf 4 Nr. 8 bis 29 UStG steuerfrei sind

- Rechnungen an Privatpersonen

Eine Besonderheit gibt es noch: Kleinunternehmer. Laut dem Jahressteuergesetz 2024 müssen sie keine E-Rechnungen schreiben, sondern dürfen auch weiterhin sogenannte "sonstige Rechnungen" in Form von PDF- oder Papierrechnungen erstellen. Die müssen aber trotzdem E-Rechnungen von ihren Dienstleistern empfangen und rechtskonform archivieren können. Sie sind also sozusagen nur eine halbe Ausnahme. Mehr dazu erfährst du in unserem Detailartikel "E-Rechnung bei Kleinunternehmern".

Selbsttest: Bin ich von der E-Rechnungspflicht betroffen?

Du bist unsicher, ob und ab wann du persönlich von der E-Rechnungspflicht betroffen bist? Finde es mit nur wenigen Klicks heraus und gewinne Klarheit:

Häufig gestellte Fragen zur E-Rechnungspflicht

Du hast noch mehr Fragen zur E-Rechnung? Wir haben in den letzten Wochen und Monaten einige typische Fragen rund um die E-Rechnung gesammelt. Hier bekommst du auf (fast) alles eine Antwort: Zu den FAQs.

E-Rechnung Studie 2025: Deutschland stellt um – aber viele sind noch nicht bereit

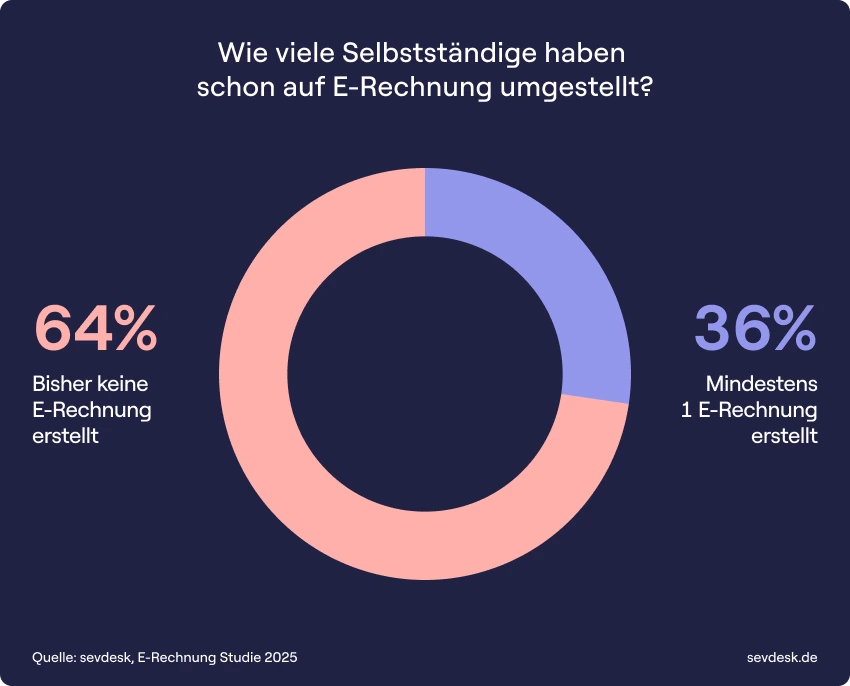

Alle reden über E-Rechnungen – aber wer hat eigentlich schon umgestellt? Unsere aktuelle Studie blickt hinter die Kulissen: Wie gut sind Selbstständige vorbereitet? Wer ist schon dabei – und wer wartet noch? Denn 36 % der Selbstständigen haben bisher mindestens eine E-Rechnung erstellt. 64 % haben noch nicht umgestellt – und das obwohl bereits seit Januar die ersten Übergangsfristen gelten.

Das zeigt: Während ein Drittel der Selbstständigen bereits im Zeitalter der E-Rechnung angekommen ist, hat die Mehrheit noch Nachholbedarf. Umso wichtiger ist es, jetzt zu handeln – bevor die Übergangsfristen enden und aus offenen Fragen echte Stolpersteine werden.

E-Rechnung regional: So weit sind die Bundesländer wirklich

Die Verteilung zwischen den Bundesländern fällt bei einem Mittelwert von 29 % gleichmäßig aus – und doch zeigen sich regionale Nuancen.

Mecklenburg-Vorpommern und Thüringen führen das Ranking an, jeweils mit 33 % Selbstständigen, die bereits E-Rechnungen erstellt haben. Sachsen-Anhalt (31 %) und Sachsen (30 %) folgen dicht dahinter. Auf den hinteren Plätzen: Bremen (27 %) und das Saarland (25 %). Die restlichen Bundesländer liegen im engen Mittelfeld – zwischen 28 und 29 %, darunter auch wirtschaftsstarke Regionen wie Bayern, Berlin, Nordrhein-Westfalen und Baden-Württemberg.

Was auffällt: Es gibt kein klares Ost-West- oder Nord-Süd-Gefälle. Die Verteilung ist insgesamt erstaunlich homogen – ein deutliches Zeichen dafür, dass das Thema E-Rechnung deutschlandweit gleichermaßen auf der Agenda steht. Egal ob Nordsee oder Erzgebirge: Die digitale Pflicht betrifft alle – und wird auch überall ernst genommen.

Digital-affine Branchen leicht voraus – Handwerk überrascht stark

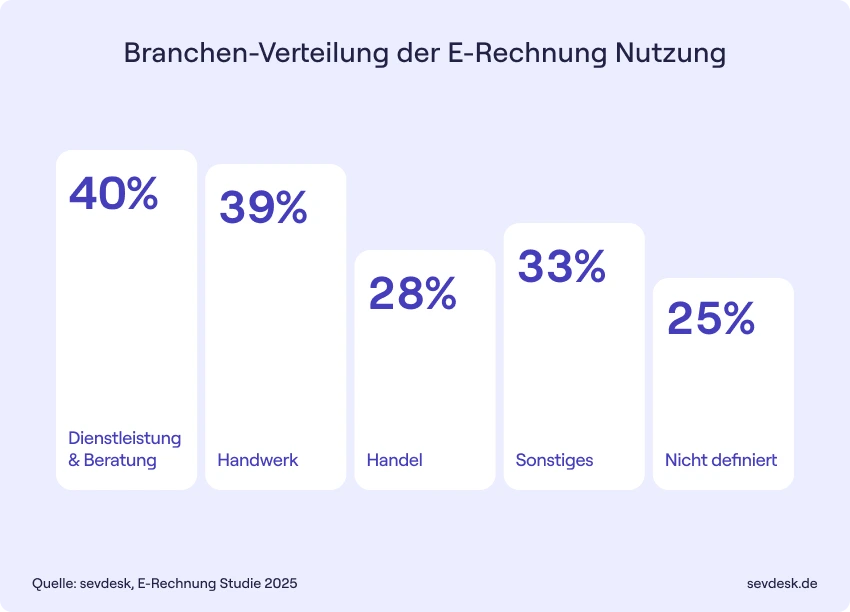

Ein Blick auf die Branchen zeigt: Dienstleistung und Beratung liegt bei der Umstellung auf E-Rechnungen vorn. Rund 40 % in diesem Segment haben bereits erste E-Rechnungen versendet – ein Wert, ein klares Zeichen dafür, dass hier nicht nur digital gedacht, sondern auch gehandelt wird. Überraschend dicht dahinter: das Handwerk mit 39 %. Das zeigt: Auch in traditionelleren Branchen ist die digitale Rechnung angekommen – und der Wille zur Umstellung durchaus vorhanden.

Weniger weit verbreitet ist die E-Rechnung im Handel (28 %), der damit im Vergleich eher zurückliegt. Ein Grund könnten komplexere Abrechnungssysteme oder größere Abhängigkeit von externen Plattformen sein.

*In der Kategorie „Sonstiges“ (33 %) finden sich zahlreiche Einzelbranchen – etwa aus dem Bildungs-, Gesundheits- oder Kreativbereich. Die Gruppe „nicht definiert“ liegt mit 25 % deutlich unter dem Durchschnitt, lässt sich jedoch inhaltlich nicht klar zuordnen und fließt daher nicht in die Branchenauswertung ein.

Unsere begleitende Umfrage unter sevdesk-Kunden und qualifizierten Leads zeigt: Es ist nicht der Aufwand, der viele abhält – sondern vor allem fehlendes Wissen, Unsicherheit und das Gefühl, dank der Übergangsfristen noch genug Zeit zu haben.

Die Top-Gründe, warum viele Selbstständige nach eigener Angabe noch keine E-Rechnung nutzen:

- Kein (akuter) Bedarf

- Fehlende Informationen zur Umstellung

- Zeitmangel

- Technische Herausforderungen

Dabei zeigen die Erfahrungen der Umgestiegenen ein anderes Bild: 86% derer, die bereits E-Rechnungen verschicken, empfanden den Umstieg als leicht oder sehr leicht. Nur 14 % berichteten von Herausforderungen.

Aus der Praxis: Ein Steuerberater gibt Einblick

Warum es sich lohnt, frühzeitig umzustellen: Wer sich jetzt auf die E-Rechnung vorbereitet, verschafft sich nicht nur einen Zeitpuffer – sondern vermeidet auch Stress, unnötige Fehler und bürokratische Stolperfallen, wenn die E-Rechnung tatsächlich Pflicht wird. Die gute Nachricht: Der Umstieg ist einfacher, als viele denken – wenn man die richtigen Schritte kennt.

Schnell-Check: So startest du mit der E-Rechnung

- Informieren: Was bedeutet die E-Rechnung konkret – und welche Formate sind erlaubt?

- Software prüfen: Unterstützt dein Rechnungsprogramm die E-Rechnung bereits?

- Abläufe anpassen: Rechnungserstellung, Versand und Archivierung rechtssicher organisieren

- Empfang sicherstellen: Kann deine Kundschaft E-Rechnungen empfangen – oder brauchen sie Hilfe dabei?

- Steuerberatung einbinden: Frühzeitig abstimmen, welche Anforderungen erfüllt sein müssen

Methodik

Die Ergebnisse beruhen auf internen Produktdaten aus dem Zeitraum November 2024 bis März 2025 sowie auf einer repräsentativen Umfrage, die sevdesk in KW 9 über den Newsletter an Bestandskunden und MQLs durchgeführt hat. Insgesamt beteiligten sich 879 Unternehmer an der Befragung. Die gestellten Fragen lauteten: „Hast du bereits eine E-Rechnung mit sevdesk erstellt?“, „Wie einfach / schwierig war die Umstellung auf E-Rechnung für dich?“, „Was hält dich am meisten von der Umstellung auf E-Rechnungen ab?“ und „Was ist für dich noch unklar?“.

Hinweis für Medien: Die Inhalte dieser Seite dürfen unter Nennung der Quelle sevdesk honorarfrei verwendet und zitiert werden.

Welche Formate gibt es bei E-Rechnungen?

Du weißt jetzt schon, dass eine E-Rechnung ein besonderes Datenformat hat. In Deutschland gibt es für den strukturierten Datensatz zwei Standards: XRechnung und ZUGFeRD. Beide Formate schauen wir uns nun einmal genauer an.

XRechnung

XRechnungen bestehen nur aus der schon erwähnten XML-Datei und damit aus einem reinen Text-Code. Für Menschen ist der kaum lesbar, für Maschinen aber umso besser. Du siehst das hier im oberen Bereich der Grafik mal ein Beispiel für diesen Code:

Du siehst auch, dass sich die Informationen aus der "klassischen" Rechnung 1 zu 1 in dem XML-Code wiederfinden. Dabei hat jede Information ihren festen Platz, der genau im Standard der XRechnung festgelegt ist. So können XRechnungen leicht automatisiert verarbeitet werden.

Du willst mehr zu diesem Rechnungsformat wissen? Dann lies jetzt unseren Artikel zur XRechnung.

ZUGFeRD

Da aber ja oft auch die Menschen noch E-Rechnungen lesen wollen, gibt es in Deutschland auch noch den ZUGFeRD-Standard, der die gerade gesehene XML-Datei mit einer PDF-Datei kombiniert. Die Rechnung sieht damit aus wie eine klassische PDF-Rechnung, hat aber den XML-Code eingebettet. ZUGFeRD steht dabei übrigens für "Zentraler User Guide Forum elektronischer Rechnung Deutschland" und wird oft auch als hybride Form der E-Rechnung bezeichnet.

Du kannst dir den Aufbau wie folgt vorstellen:

Wenn du die PDF öffnest, sieht du dann im Bereich "Anhänge" die XML-Datei. Ansonsten ändert sich nichts zu einer bisherigen PDF-Rechnung.

Genau deshalb ist dieser Standard auch besonders flexibel: Du kannst esfür B2B-, B2G- und theoretisch sogar für B2C-Geschäfte nutzen.

Wie genau das alles funktioniert, erklären wir dir in unserem Detailbeitrag zu ZUGFeRD.

EDI

In der Theorie gibt es noch ein drittes Format: EDI. Das wird aber in der Praxis eher nur bei großen Konzernen genutzt.

EDI-Rechnungen (Electronic Data Interchange) sind digitale Rechnungen, die zwischen Geschäftspartnern in einem standardisierten Format ausgetauscht werden. So können Computer die Informationen automatisch erkennen und verarbeiten, ohne dass du diese noch manuell bearbeiten musst.

Am Anfang bedeuten EDI-Rechnungen etwas Arbeit, denn

- es muss eine Vereinbarung zwischen den Partnern geschlossen werden und

- festgelegt werden, wie genau die Rechnungen erstellt und übermittelt werden.

Wichtig ist hier zu wissen, dass EDI-Rechnungen nicht automatisch dem neuen E-Rechnungsstandard entsprechen und daher oft auch gar nicht als Option gesehen werden. Sprich dich hier im Zweifel am besten nochmal mit deinem Geschäftspartner und Steuerberater ab, wenn du diese Technologie nutzen willst.

Mehr Details dazu, wie das EDI-Verfahren funktioniert, bekommst du in unserem Beitrag zur EDI-Rechnung.

Wie erstelle ich eine E-Rechnung?

E-Rechnungen untscheiden sich bei der Erstellung kaum von anderen Rechnungen. Mit dem Zusatz, dass du als Rechnungsaussteller in der Regel ein Tool braucht, das dir den XML-Code erstellt. Wir erklären dir alles einmal Schritt für Schritt:

- Entscheide dich für ein Tool: Du kannst zum Beispiel eine E-Rechnungssoftware oder unseren kostenlosen E-Rechnungsgenerator nutzen.

- Trage deine Rechnungsdaten ein: Kundendaten, Rechnungspositionen und Datum müssen natürlich auch hier rein.

- Entscheide dich für ein Format: Wähle (z. B. ja nach Kunden), ob du eher XRechnung oder ZUGFeRD versenden willst

- Verschicke die Rechnung: Ist die Rechnung fertig kannst du sie entweder herunterladen oder direkt aus dem System verschicken.

Wichtig ist dabei natürlich, dass du keine wichtigen Informationen vergisst. Deshalb gucken wir uns jetzt nochmal die Pflichtangaben einer (elektronischen) Rechnung an.

Pflichtangaben auf der elektronischen Rechnung

In Deutschland müssen E-Rechnungen, genau wie traditionelle Papierrechnungen, bestimmte Pflichtangaben enthalten, um den gesetzlichen Anforderungen zu entsprechen. Diese Pflichtangaben sind im Umsatzsteuergesetz (§ 14 UStG) festgelegt und dienen dazu, die Rechnung eindeutig zuordnen und prüfen zu können. Du brauchst auf deiner Rechnung daher:

- Vollständiger Name und Adresse des Verkäufers

- Vollständiger Name und Adresse des Leistungsempfängers

- Steuernummer oder Umsatzsteuer-Identifikationsnummer

- Ausstellungsdatum der Rechnung (Rechnungsdatum)

- Fortlaufende Rechnungsnummer: Eine eindeutige Nummer zur Identifizierung der Rechnung.

- Menge und Art der gelieferten Gegenstände oder Umfang und Art der erbrachten Leistung: Eine genaue Beschreibung dessen, was verkauft oder geleistet wurde.

- Leistungszeitraum oder -zeitpunkt: Das Datum oder der Zeitraum, in dem die Lieferung oder Leistung erfolgte.

- Rechnungsbetrag und darauf entfallender Steuerbetrag: Das Entgelt für die Lieferung oder sonstige Leistung ohne Umsatzsteuer und der anzuwendende Steuersatz (z.B. 19% oder 7%).

- ggf. Hinweis auf Kleinunternehmerregelung: Klausel zur Umsatzsteuer-Befreiung

- ggf. Hinweis darauf, dass für die Lieferung oder sonstige Leistung eine Steuerbefreiung gilt

- ggf. Hinweis, dass es sich um eine umsatzsteuerliche Gutschrift (Self-Billing Invoice) handelt.

Für Kleinbetragsrechnungen (bis zu einem Betrag von 250 Euro) gelten vereinfachte Anforderungen. Hier reichen unter anderem der vollständige Name und die Anschrift des leistenden Unternehmers, das Ausstellungsdatum der Rechnung, die Menge und Art der gelieferten Gegenstände oder ausgeführten Dienstleistung sowie das Entgelt und den darauf entfallenden Steuerbetrag. Mehr Details dazu bekommst du in unserem Artikel zur Kleinbetragsrechnung.

Zusätzlich zu diesen klassischen Pflichtangaben brauchen E-Rechnungen noch weitere Informationen:

- Leitweg-Identifikationsnummer (nur bei Aufträgen von Bundesbehörden)

- Lieferantennummer (v.a. bei Behörden, wenn diese bereits bei der Beauftragung übermittelt wurde)

- Bestellnummer (v.a. bei Behörden, wenn diese bereits bei der Beauftragung übermittelt wurde)

- Bankverbindungsdaten

- Fälligkeitsdatum der Rechnung

- Zahlungsbedingungen

- E-Mail-Adresse des Rechnungssteller

Vielleicht fragst du dich jetzt, was mit deinen schon als PDF erstellten Rechnungen passiert. Zunächst einmal brauchst du damit nichts machen, denn in der Übergangszeit sind PDF-Rechnungen auch im B2B-Bereich noch erlaubt. Was du tun kannst, wenn du doch mal eine Rechnung konvertieren willst, erfährst du in unserem Artikel "PDFs in E-Rechnungen umwandeln".

Was brauche ich, um eine E-Rechnung zu empfangen?

Fast noch wichtiger als das Versenden ist aktuell das Empfangen von E-Rechnungen. Denn das musst du in (fast) jedem Fall seit dem 1.1.2025 können.

Also, wie funktioniert das? Um ehrlich zu sein, gar nicht so viel anders als vorher: Denn wie gehabt bekommst du als Rechnungsempfänger deine Rechnung von deinem Lieferanten z. B. per Mail zugeschickt. Nur jetzt eben im ZUGFeRD- oder XRechnungs-Format. Alles, was du dafür brauchst, ist eine E-Mail-Adresse. Am besten legst du einfach ein separates Postfach an in Richung "rechnungen@deinefirma.de".

Bei ZUGFeRD kannst du alle relevanten Daten ja schon aus dem angehängten PDF entnehmen. Aber Achtung: Im Zweifel zählen nicht die Daten in der PDF, sondern die in der XML-Datei. Und bei der XRechnung hast du ja nur den XML-Vode. Die Daten kannst du jetzt aus dem Code herauslesen, was aber sehr mühsam ist. Hast du nur wenige E-Rechnungen, die du visualisieren willst, kannst du unseren kostenlosen E-Rechnung-Viewer nutzen.

Noch einfacher geht’s mit einer E-Rechnung-Software wie sevdesk:

- Du lädst die E-Rechnung (egal of ZUGFeRD oder XRechnung) in sevdesk hoch.

- Alle Daten werden automatisiert ausgelesen und in die Buchungsmaske übertragen.

- Du prüfst die Daten auf Richtigkeit und Vollständigkeit.

- sevdesk macht dir einen KI-gestützten Vorschlag und du verbuchst die Rechnung.

- Du bezahlst die Rechnung und bist fertig.

Das klingt doch machbar, oder? Wenn du mehr Details dazu willst, lies einfach schnell in unserem Beitrag zum Empfangen von E-Rechnungen.

Wie archiviere ich E-Rechnungen GoBD-konform?

Gehen wir jetzt mal davon aus, dass du eine E-Rechnung bekommen hast. Reicht es, dass sie in deinem Posteingang ist? Nein, denn laut den Grundsätzen ordnungsgemäßer Buchführung (GoBD) musst du sie auch verarbeiten und dann archivieren.

Das BMF hat im Entwurf vom 13.6.2024 klare Regeln zur Aufbewahrung von E-Rechnungen festgelegt: Der strukturierte Teil einer E-Rechnung muss unverändert und in seiner ursprünglichen Form gespeichert werden. Dies gilt auch für steuerlich wichtige Aufzeichnungen, wie Buchungsvermerke, die in einem zusätzlichen Dokument enthalten sind. Auch hier gilt eine Aufbewahrungsfrist von 8 Jahren – wie du es von Rechnungen in Papierform kennst.

Es ist wichtig, dass die Finanzverwaltung die gespeicherten E-Rechnungen (bzw. den strukturierten Teil) über die ganze Frist hin maschinell auswerten kann. Das gilt natürlich genauso auch für deine geschriebenen Rechnungen.

Noch ausführlicher erklären wir dir das Ganze auch in unserem Beitrag zu E-Rechnungen archivieren.

Vorteile der E-Rechnung

Elektronische Rechnungen bieten zahlreiche Vorteile gegenüber traditionellen Papierrechnungen, die sowohl für dich als Unternehmer als auch für die öffentliche Verwaltung relevant sind. So ist die E-Rechnung nicht nur eine Pflicht, sondern kann dir auch deinen Buchhaltungsalltag einfacher machen. Folgende Chancen ergeben sich jetzt:

- Kosteneinsparungen: Durch den Wegfall von Druck-, Versand- und Lagerkosten behältst du mehr Geld in deiner Tasche.

- Zeiteffizienz: E-Rechnungen werden digital und sofort versendet und ohne weitere Zuarbeit automatisiert von den Systemen verarbeitet. So hast du deutlich weniger Aufwand. Außerdem sparst du dir den Weg zur Post.

- Schnellere Zahlungsabwicklung: Die sofortige Übermittlung kann zu schnelleren Zahlungen führen, da Rechnungsempfänger früher informiert werden.

- Reduzierung von Fehlern: Die automatische Datenübertragung verringert das Risiko manueller Eingabefehler.

- Umweltfreundlich: Elektronische Rechnungen tragen zur Reduzierung des Papierverbrauchs bei und sind somit umweltfreundlicher.

- Verbesserte Transparenz und Nachverfolgbarkeit: Digitale Rechnungen können leichter gespeichert, durchsucht und überwacht werden, was die Transparenz erhöht.

- Rechtssicherheit: E-Rechnungen entsprechen den gesetzlichen Anforderungen und können so gestaltet werden, dass sie den rechtlichen Vorgaben für die Aufbewahrung digitaler Dokumente genügen.

- Einfachere Compliance: Die Einhaltung steuerrechtlicher Vorschriften wird durch Standardformate und automatisierte Prozesse vereinfacht.

Natürlich braucht es etwas Zeit, um auf E-Rechnungen umzustellen. Dieser kleine Nachteil kann die Vorteile – auch ohne Pflicht – aber nicht aufwiegen.

E-Rechnungen ermöglichen eine effizientere und schnellere Verarbeitung, da sie automatisch in die Buchhaltungs- und Rechnungssysteme der Empfänger integriert werden können. Das spart Zeit und Kosten und reduziert den Papierverbrauch.

„Ich muss mit der E-Rechnung nicht mehr darauf vertrauen, dass das Empfängersystem, wo ich ja auch vielleicht schon eine PDF einlesen kann, über Texterkennung die Rechnungsdaten ausliest. Weil jetzt gibt es eine Maschine bzw. ein Tool, das genau diese Datensätze auswerten kann und so ist alles zu 100% klar.“

- Daniel Kiriakou, Steuerberater

E-Rechnungen im Unternehmen einführen

Super, du weißt jetzt alles Wichtige über E-Rechnungen. Es kann also in die Umsetzung gehen. Die gute Nachricht ist: Es gibt oft gar nicht so viel zu tun und die Umstellung geht schneller als gedacht.

Damit du dabei nichts vergisst, haben wir dir eine Checkliste für die E-Rechnungspflicht erstellt, in der du alles nach und nach abhaken kannst. Lad sie dir am besten gleich herunter:

Unser Tipp: Nimm dir genug Zeit für die Umstellung auf E-Rechnungen. Und: Nutze von Anfang an ein professionelles Tool.

Produkttour: So empfängst und erstellst du E-Rechnungen mit sevdesk

Ein Beispiel für ein solches E-Rechnungstool ist sevdesk: Damit sind E-Rechnungen im Handumdrehen erstellt oder verarbeitet. Klick dich einfach mal durch und überzeuge dich selbst davon, wie einfach du so auf die E-Rechnung umsteigst:

Du möchtest dir die Features noch genauer ansehen? Dann schau dir direkt unser Anleitungsvideo zur E-Rechnung in sevdesk an:

Zusammenfassung

E-Rechnungen sind aus dem digitalen Zeitalter nicht mehr wegzudenken und werden in den nächsten Jahren zunehmend an Bedeutung gewinnen. Schon jetzt sind sie der Standard für Rechnungen an die Bundesverwaltung (B2G).

Mit der E-Rechnungspflicht entsteht für viele Unternehmer im B2B-Bereich Handlungsbedarf, denn die Rechnungsstellung in Word oder Excel wird dann nicht mehr möglich sein. Vielmehr braucht es ein professionelles Rechnungsprogramm, welches den Versand, Empfang und die Verarbeitung von E-Rechnung ermöglicht.

Hier noch einmal die wichtigsten Punkte zusammengefasst:

Häufig gestellte Fragen zur E-Rechnung

Tipp: Noch mehr Fragen und Antworten bekommst du in unserem umfangreichen E-Rechnung FAQ.