Unternehmensbewertung: So kannst du deinen Unternehmenswert berechnen

Jedes Jahr arbeitest du hart, um dein Unternehmen auszubauen und erfolgreich zu machen. Vielleicht hast du dich auch schon einmal gefragt, wie viel es eigentlich inzwischen wert ist? Doch den Unternehmenswert zu berechnen ist gar nicht so einfach. Alle Vermögenswerte addieren? Aber was ist mit immateriellen Werten oder auch mit den Gewinnchancen der Zukunft? Genau wegen dieser Fragen existieren verschiedene Methoden der Unternehmensbewertung. In diesem Artikel zeigen wir dir, welche Bewertungsmethoden es gibt, wie die Berechnung funktioniert und welche Faktoren deinen Unternehmenswert beeinflussen.

Was ist der Unternehmenswert?

Der Unternehmenswert gibt an, wie viel dein Unternehmen wert ist. Es gibt verschiedene Methoden, um ihn zu ermitteln – und unglücklicherweise können sie alle zu unterschiedlichen Ergebnissen gelangen. Da niemand vorhersehen kann, wie sich ein Unternehmen und der Markt in Zukunft entwickeln werden, basieren Unternehmensbewertungen fast immer auf Annahmen und Prognosen – und die sind nun einmal stets subjektiv.

Die Herausforderung bei der Unternehmensbewertung besteht darin, dass der Inhaber eines Unternehmens beim Verkauf einen möglichst hohen Verkaufspreis erzielen möchte, während der Käufer den Preis gerne niedriger ansetzt. Er muss schließlich später auch die Kapitaldienstfähigkeit des Unternehmens sicherstellen. Entsprechend wird der Verkäufer bei der Preisfindung eher eine großzügige Bewertung vornehmen. Und der Käufer wird versuchen, den Preis für eine bessere Finanzierbarkeit zu drücken.

Wann du eine Unternehmensbewertung brauchst

Wahrscheinlich denkst du beim Thema Unternehmensbewertung zunächst an den Verkauf eines Unternehmens. Es gibt es aber viele weitere Szenarien, in denen du eine Unternehmensbewertung brauchst:

- Preisfindung beim Unternehmenskauf

- als Basis für Investitionsentscheidungen

- für die Entscheidung über Fusionen oder Übernahmen (M&A)

- Entscheidungsgrundlage für Banken und Investoren bei der Vergabe von Finanzierungen und Krediten

- Steuerberatung und Wirtschaftsprüfung

Startups müssen sich regelmäßig mit der Unternehmensbewertung auseinandersetzen. Wenn du schon einmal die TV-Sendung „Höhle der Löwen“ geschaut hast, kennst du sicherlich die Situation: Die Investoren fragen nach der Bewertung. Sind sie mit deren Höhe nicht zufrieden, sind sie ganz schnell „raus“ – und der Gründer geht ohne Deal (und ohne Investorengelder) nach Hause. Eine möglichst objektive und realistische Unternehmensbewertung kann also für unternehmerische Entscheidungen ausschlaggebend sein.

Unternehmenswert vs. Verkaufspreis

Wir haben es bereits angesprochen: Die Vorstellung von Käufer und Verkäufer eines Unternehmens über dessen Wert kann weit auseinanderklaffen. Der ermittelte Unternehmenswert ist eine rein theoretische Größe, die du durch mehr oder weniger genaue Bewertungsmethoden ermittelst. In der Praxis ist dein Unternehmen aber nur genau so viel wert, wie jemand anderes bereit ist, dafür zu zahlen.

Dass der tatsächlich erzielbare Kaufpreis vom ermittelten Wert abweicht, kann viele Gründe haben, zum Beispiel:

- Viele Interessenten treiben den Preis in die Höhe. Je weniger Kaufinteressierte es gibt, desto schwieriger wird es hingegen, einen hohen Kaufpreis durchzusetzen.

- Auch das Verhandlungsgeschick der beteiligten Parteien beeinflusst die Preisfindung.

- Käufer können bereit sein, einen überhöhten Preis zu zahlen, wenn sie vom Kauf zusätzlich profitieren (z. B. Erschließung von dringend benötigten Rohstoffquellen).

- Auch steuerliche Überlegungen können die Preisfindung beeinflussen.

- Käufer und Verkäufer schätzen die Wachstumschancen in Zukunft unterschiedlich ein.

- Je unsicherer die Marktlage des Unternehmens ist, desto negativer wirkt sich dies auf den Marktwert des Unternehmens aus.

Sieh den ermittelten Unternehmenswert mehr als Orientierung für die Preisverhandlungen an. Der tatsächliche Verkaufspreis wird am Verhandlungstisch festgelegt.

Wichtige Kennzahlen zur Unternehmenswert-Berechnung

Eine Unternehmensbewertung ist stets eine subjektive Angelegenheit. Damit dennoch möglichst realistische Werte errechnet werden können, beruhen die meisten Bewertungsverfahren auf betrieblichen Kennzahlen aus dem Finanzbereich. Damit kannst du den wirtschaftlichen Zustand des Unternehmens analysieren und den Wert realistisch einschätzen. Zu den wichtigsten Kennzahlen gehören:

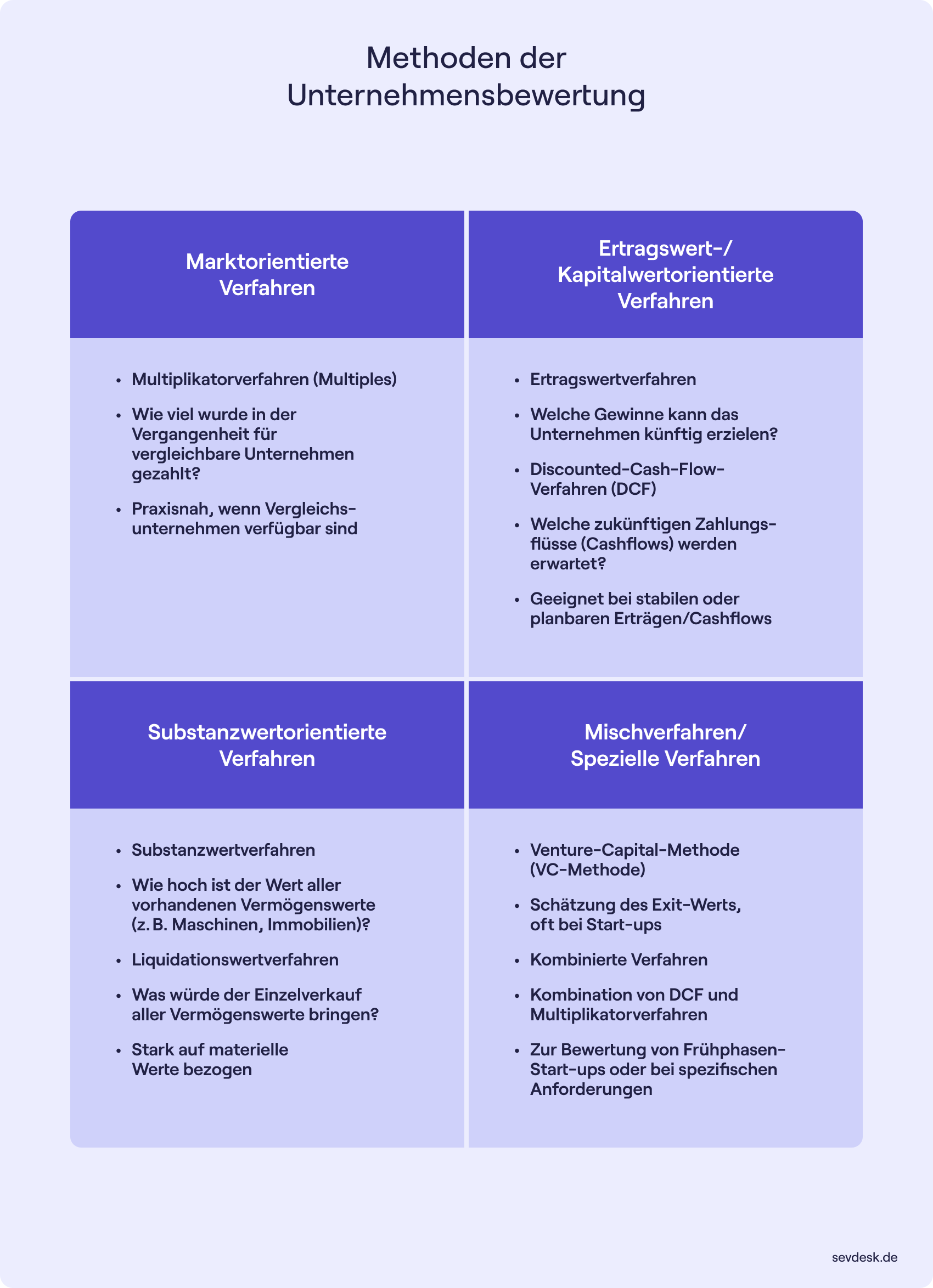

Die wichtigsten Methoden zur Berechnung des Unternehmenswertes

Es gibt verschiedene Bewertungsverfahren, mit denen du den Unternehmenswert bestimmen kannst. Sie bieten sich jeweils für unterschiedliche Situationen an. Im Folgenden erklären wir dir die wichtigsten Bewertungsmethoden.

Ertragswertverfahren: eine gängige Methode für die Unternehmensbewertung

Das Ertragswertverfahren konzentriert sich als eine der am häufigsten genutzten Bewertungsmethoden bei der Bewertung alleine auf die künftige Ertragskraft des Unternehmens. Bei der Ermittlung des Ertragswerts kommt es also nicht auf materielle oder immaterielle Vermögensgegenstände an, sondern auf die künftig möglichen Gewinne. Diese werden auf den aktuellen Zeitpunkt abgezinst und aufaddiert.

Das Ertragswertverfahren eignet sich für Unternehmen mit stabilen Erträgen, sodass sich daraus der Ertragswert zuverlässig ermitteln lässt. Die Bewertungsmethode ist allerdings sehr subjektiv und daher fehleranfällig: Die Ertragskraft ebenso wie der Zinssatz für die Abzinsung beruhen auf Annahmen.

Mehr dazu findest du in unserem Artikel zum Thema Ertragswertverfahren.

Substanzwertverfahren: fokussiert auf die materiellen Vermögenswerte

Die Substanzwertmethode berechnet, welchen Kaufpreis der Nachfolger eines Unternehmens für die Reproduktion des kompletten Unternehmens zahlen müsste. Dafür werden zunächst alle vorhandenen Vermögenswerte beziffert. Damit sind die materiellen Güter wie etwa Maschinen, Gebäude, Technologie oder auch Fuhrpark gemeint. Diese Vermögenswerte werden in einer Inventarliste zusammengefasst. Als Grundlage für die Berechnung des Substanzwerts dient dabei der jeweilige Wiederbeschaffungswert. Beachten solltest du beim Substanzwertverfahren auch immaterielle Güter, wie den Kundenstamm, das Image, den Markennamen sowie Patente und Lizenzen, soweit sie bilanziert wurden.

Das Substanzwertverfahren ist sehr einfach anwendbar, da es größtenteils auf handfesten Sachwerten und weniger auf Schätzungen bzw. Prognosen basiert. Allerdings bleibt die künftige Ertragskraft des Unternehmens in der Betrachtung völlig außen vor. Deshalb eignet sich die Substanzwertmethode überwiegend für Unternehmen, die ein hohes materielles Betriebsvermögen aufweisen (z. B. Einzelhandel, Produktionsbetriebe). Startups und im Wachstum begriffene Unternehmen hingegen könnten über den Substanzwert unterbewertet werden.

Mehr dazu: Substanzwertverfahren

Multiples: wie der Marktwert anhand von Kennzahlen ermittelt wird

Beim Multiplikatorverfahren helfen sogenannte Multiplikatoren (Multiples), den Wert des Unternehmens zu ermitteln. Die Multiplikatormethode ist besonders praxisnah, weil branchenähnliche Unternehmen zur Bewertung herangezogen werden. Außerdem ist sie leicht anwendbar, weil nur die festgelegte Kennzahl (z. B. Umsatz, EBIT) und ein branchenüblicher Multiplikator als Größen benötigt werden. Dabei gibt der Multiplikator das Verhältnis zwischen dem realisierten Marktwert (damit ist der Verkaufspreis eines vergleichbaren Unternehmens gemeint) und der gewählten Betriebskennzahl einer Firma an.

Die Multiplikatormethode wird gerne gewählt, wenn schnell und einfach ein Unternehmenswert errechnet werden soll. Sie eignet sich allerdings nur, wenn ausreichend Vergleichsunternehmen zur Verfügung stehen. Bei stark schwankenden Erträgen oder einem einzigartigen Geschäftsmodell ohne Vergleichsmöglichkeiten sind Multiples keine gute Wahl, um den Unternehmenswert zu bemessen.

Mehr dazu: Multiplikatorverfahren

Venture-Capital-Methode (VC-Methode)

Die Venture-Capital-Methode kommt vor allem bei Startups zum Einsatz, für die in den ersten Startup-Phasen mangels verlässlicher Gewinne und Umsätze zuverlässige Prognosen des Ertragswerts kaum möglich sind. Die VC-Methode beruht auf einer Schätzung des künftigen Exit-Werts eines Unternehmens. Dieser wird realisiert, wenn das Unternehmen in der Exit-Phase verkauft wird oder an die Börse geht.

Dieser geschätzte Unternehmenswert wird mithilfe eines Diskontierungszinssatzes auf den heutigen Wert abgezinst. Da jedoch in den ersten Jahren eines Startups mangels belastbarer Finanzdaten und stabiler Erträge nicht annähernd genau prognostiziert werden kann, wie sich das Unternehmen entwickeln wird, ist die VC-Methode risikobehaftet.

Discounted Cash Flow (DCF): zukünftige Cashflows im Fokus

Die Discounted-Cash-Flow-Methode (DCF) stützt sich auf die Abzinsung von vermuteten – und an die Anteilseigner ausschüttbaren – Finanzflüssen (Free Cash Flows). Üblicherweise steckt man einen Prognosezeitraum ab, meist drei bis fünf Jahre. Auf der Basis der Finanzdaten des Unternehmens ermittelt man die Cashflows in diesem Zeitraum. Diese werden mit einem Diskontierungszinssatz abgezinst, der die Kapitalkosten und gewisse Risiken beinhaltet. So erhältst du den gegenwärtigen Wert der Cashflows und damit den Unternehmenswert. Das DCF-Verfahren ähnelt dem Ertragswertverfahren, stützt sich aber an Stelle des Ertragswerts (also der Umsätze) auf die Cashflows, also alle Zahlungsströme des Unternehmens.

Mehr dazu: Discounted-Cashflow-Verfahren

Branchenspezifische Faktoren für die Wahl der Bewertungsmethode

Welches Bewertungsverfahren zu deinem Unternehmen passt, hängt sehr stark von der Branche, dem Geschäftsmodell und der Unternehmensstruktur ab. Einige Beispiele:

Um das ideale Bewertungsverfahren für dein Unternehmen zu finden, solltest du dir diese Fragen stellen:

- Ist das Betriebsergebnis stabil oder eher schwankend?

- Gibt es planbare Cashflows?

- Sind in deinem Unternehmen hohe materielle Werte gebunden oder überwiegen immaterielle Vermögenswerte?

- Sind deine Aufträge gut planbar oder schwankt die Auftragslage?

- Hast du hohe Fixkosten?

Je nachdem, wie du diese Fragen beantwortest, kann der Substanzwert, der Ertragswert oder auch eine der anderen Bewertungsmethoden zu dir passen.

Die Faustformel zur schnellen Schätzung des Unternehmenswertes

Manchmal möchte man sich einfach nur einen schnellen Überblick über den ungefähren Wert des Unternehmens verschaffen. Dann wäre es kontraproduktiv, erst einmal wochenlang die Bücher wälzen zu müssen. Deshalb kannst du dafür eine Faustformel verwenden. Dafür gibt es verschiedene Möglichkeiten. Häufig bemessen Unternehmensinhaber den Unternehmenswert mit auf Multiplikatoren beruhenden Faustformeln. Einige Beispiele:

- Umsatz x Multiplikator (für stark wachsende Unternehmen oder solche mit niedriger Marge)

- EBIT x Multiplikator (für etablierte, stabile Unternehmen, die Gewinne erwirtschaften)

- EBITDA x Multiplikator (für Unternehmen mit schwankenden Abschreibungen)

- Gewinn x Multiplikator (eher kleine Unternehmen mit stabilen Erträgen)

Um mit der Faustformel deinen Unternehmenswert zu berechnen, benötigst du lediglich einen branchentypischen Multiplikator. Diese Methode kann zwar etwas ungenau sein, hilft aber, dir einen ersten Überblick zu verschaffen, etwa wenn du über die Finanzierbarkeit einer Investition nachdenkst oder den Verkauf des Unternehmens erwägst. Möchtest du tatsächlich mit einem Käufer über den Kaufpreis verhandeln, wirst du konkretere Zahlen brauchen. Eine rein überschlägige Berechnung reicht dann nicht aus.

Einflussfaktoren auf die Unternehmensbewertung

Natürlich könnte man eine Unternehmensbewertung rein nach den objektivierten Finanzen durchführen. Das würde den tatsächlichen Gegebenheiten aber nicht ganz gerecht. Es gibt nämlich sehr viele Einflussfaktoren, die die Unternehmensbewertung verändern können. Dazu gehören beispielsweise:

- Innovationsgrad und Alleinstellungsmerkmale der Produkte und Dienstleistungen

- bestehende Schutzrechte (z. B. Patente)

- Marktstellung

- Wettbewerbssituation

- Trends in der Branche

- Zukunftsperspektiven in der Branche (Wachstum oder Stagnation?)

- Zustand des Maschinenparks

- Reputation des Unternehmens

Investoren und Käufer möchten neben den aktuellen Zahlen auch das Potenzial des Unternehmens analysieren. Dies kann stark beeinflussen, wie viel Ertrag es künftig erwirtschaften kann. Deshalb ist es wichtig, ein Unternehmen stets aus verschiedenen Perspektiven zu betrachten.

Unterschiede zwischen Sachwerten und immateriellen Vermögenswerten

Sachwerte sind bei der Unternehmensbewertung greifbar: Sie haben einen klaren Substanzwert, der sich anhand der Marktpreise oder der Anschaffungskosten beziffern lässt, und lassen sich bei Bedarf verkaufen. Dazu gehören beispielsweise Gebäude, Maschinen, Fahrzeuge oder Lagerbestände. Sachwerte bilden bei der Unternehmensbewertung jedoch lediglich die Untergrenze.

Immaterielle Vermögenswerte hingegen sind nicht-physisch und ihr Wert ist schwer zu beziffern. Dazu gehören etwa Markenrechte, Patente, der Kundenstamm, Software oder Know-how. Immaterielle Werte sind ein bestimmender Faktor für das künftige Wachstumspotenzial und beeinflussen den Unternehmenserfolg nachhaltig.

Unternehmensbewertung bei Unternehmensverkauf: Was ist zu beachten?

Eine faire Unternehmensbewertung ist ausschlaggebend für fundierte Verhandlungen über den Preis für den Kauf des Unternehmens. Voraussetzung dafür ist die Wahl einer aussagekräftigen Bewertungsmethode, die den Besonderheiten des Unternehmens Rechnung trägt. Es ist auch möglich, mehrere Bewertungsverfahren zu kombinieren. Beachte dabei die bereits angesprochenen Einflussfaktoren, die den Wert deines Unternehmens sowohl steigern als auch schmälern können.

Du kannst mit den vorgestellten Bewertungsmethoden näherungsweise deinen Unternehmenswert bestimmen und dir so auch eine Idee von der Finanzierbarkeit verschaffen. Möchtest du dein Unternehmen allerdings tatsächlich verkaufen, lohnt es sich, einen professionellen Berater hinzuzuziehen. Dieser kann dein Unternehmen neutral bewerten und so eine Basis für die gemeinsame Preisfindung zwischen Käufer und Verkäufer schaffen.

Bedeutung einer guten Buchhaltung für eine präzise Unternehmensbewertung

Wie genau du dein Unternehmen bewerten kannst, hängt von der Qualität deiner Finanzdaten ab. Ohne eine strukturierte Buchhaltung führen selbst die besten Bewertungsmethoden zu falschen oder ungenauen Ergebnissen. Deshalb solltest du deine Finanzdaten von Anfang an ordentlich erfassen und regelmäßig auf dem neuesten Stand halten.

Nutze eine professionelle Buchhaltungssoftware, um deine Einnahmen und Ausgaben korrekt zu erfassen. So kannst du deine Vermögenswerte und Verbindlichkeiten transparent darstellen, wichtige Kennzahlen einfach ermitteln und eine verlässliche Datenbasis für die Unternehmensbewertung liefern. Die sevdesk-Buchhaltungssoftware unterstützt dich im Alltag mit praktischen Tools wie der automatisierten Belegerfassung mit KI-Unterstützung. Teste sie jetzt kostenlos!

Zusammenfassung zur Unternehmensbewertung

Ob Ertragswertverfahren, Substanzwertverfahren oder Multiplikatormethode, es gibt eine Vielzahl von Bewertungsmethoden für Unternehmen. Sie haben sich jeweils für unterschiedliche Situationen durchgesetzt, abhängig von der Branche, Kapitalstruktur, Unternehmensgröße und Ertragssituation. Zudem gibt es viele Faktoren, die den Unternehmenswert beeinflussen. Nutze die gewählte Methode, um dir einen ersten Überblick über den Unternehmenswert zu verschaffen. Der Käufer kann so herausfinden, wie es um die Kapitaldienstfähigkeit des Unternehmens bestellt ist. Soll der Unternehmensverkauf tatsächlich abgewickelt werden, kann es sich lohnen, einen Profi mit der Erstellung einer neutralen Unternehmensbewertung zu beauftragen.